2017年1月3日,合享新创正式发布《全球稀土新材料产业专利分析报告》,报告数据显示,21世纪全球新材料领域中稀土市场竞争激烈,美国为诉讼集中地域,诉讼多涉及发光和磁性材料,日立、住友特殊金属和日亚遭遇诉讼较多。

报告分析认为,稀土广泛应用于风力发电、新能源汽车、节能灯、手机、平板显示器等产品中,因此相关新兴产业的快速发展将带动永磁体、电池用合金、荧光粉和抛光粉等稀土产品消费的快速增长,也是未来稀土消费增长的主要驱动。同时随着企业间以技术为目标的合作、并购等交易行为日益频繁,未来通过专利数据分析将得出更有市场价值的参考。

原创国家/地区分析:

中日美韩德为主要目标市场国,中国市场发展迅猛

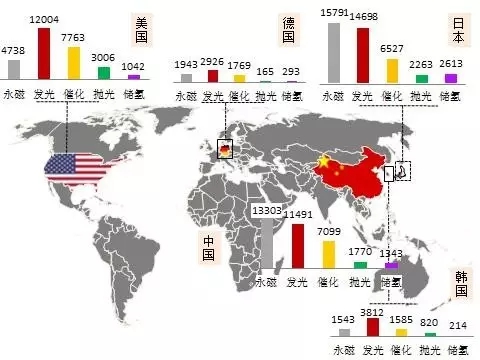

|

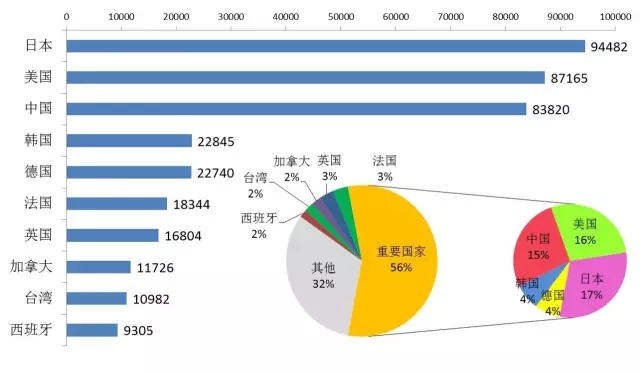

| 图 1 稀土产业全球专利布局 |

上图为稀土产业在全球的专利布局情况,从图上可以看出,在日本关于稀土产业的专利申请量为94482件,占全球申请量的17%,排名第一;在美国的专利申请量为87165件,占全球申请量的16%,排名第二;在中国的申请量为83820件,占全球申请量的15%,排名第三;在韩国、德国的专利申请量分别为22845、22740,对全球申请量的占比均为约4%,分别排名第四、第五;在法国、英国、加拿大、台湾、西班牙的申请量分别为18344、16804、11726、10982、9305件,对全球申请量的占比依次为约3%、3%、2%、2%、2%,分别排名第六至第十。

由图中还可以看出,稀土产业在日本、美国、中国、韩国、德国五个国家的总申请量为311052件,占全球申请量(556132)的约56%,可见稀土产业在全球的专利布局集中于这五个国家,尤其是在日本、美国、中国三个国家的专利申请量(48%)接近全球申请量的一半,说明日本、美国、中国是申请人较为关注的三个稀土产业市场。

|

| 图 2 主要国家专利申请趋势 |

上图为日本、美国、中国、韩国、德国各国中申请量排名前三的申请人,从图上看出,日本排名前三的申请人均为本土企业,依次为东芝、松下、日立金属,专利申请量分别为3414、3224、1973,占据日本申请量的占比依次为3.61%、3.41%、2.09%。

美国排名前三的申请人依次是通用、三星、东芝,专利申请量分别为2002、1505、1092,占据美国申请量的占比分别为2.30%、1.73%、1.25%。

中国排名前三的申请人均为本土企业或科研院校,依次是中国石油化工股份有限公司、海洋王照明科技股份有限公司、浙江大学,专利申请量分别为1601、893、580,占据中国申请量的占比依次为1.91%、1.07%、0.69%。

韩国排名前三的申请人均为本土企业或科研院校,依次是三星、LG、韩国化学技术研究院,专利申请量分别为1291、446、307,占据韩国申请量的占比依次为5.65%、1.95%、1.34%。

德国排名前三的申请人均为本土企业,依次是西门子、肖特、巴斯夫,申请量分别为558、398、344,占据德国申请量的占比分别为2.45%、1.75%、1.51%。

五类稀土功能材料专利分布情况:

深加工领域稀土发光材料占比最大,稀土永磁材料发展迅猛

目前,我国稀土的产业结构已经形成了稀土原料向深加工方向发展、稀土应用像高技术领域发展的良好趋势,在稀土永磁材料、稀土发光材料、稀土催化材料、稀土储氢材料和稀土抛光材料等方面取得了一批具有自主知识产权的创新成果。下图是全球主要稀土功能材料专利申请情况,包括专利总量和专利申请趋势。

|

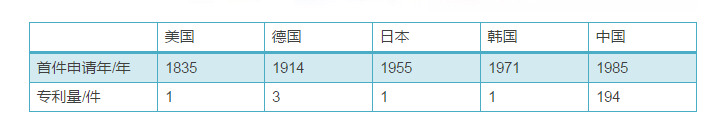

| 图 4全球五类功能材料专利申请趋势 |

全球五种稀土功能材料专利申请中,稀土发光材料占比最大为41%,其次是稀土永磁材料30%,稀土催化材料占20%。稀土抛光和稀土储氢材料较其他三种功能材料,发展较晚且专利申请较少,占比分别是6%和3%。

发光:稀土发光材料专利申请较早,萌芽期(~1960年)专利申请维持在30件以下。缓慢增长期(1960~1990年),年增长量20件。高速发展期(1991~2015年),专利增长速度迅猛。发光主要涉及荧光粉,其中重点是灯用荧光粉,节能灯的发展,受到世界各国的重视。稀土发光材料的质量提高和应用技术的发展,推动新一代节能光源的科研、生产、应用,并带动了许多相关行业的发展,配套能力不断增强。

永磁:稀土永磁材料专利申请在1987年出现一个小高峰,由于1983年日本住友特种金属公司研制出了第三代稀土永磁材料更是刺激了日本专利申请量迅速增加,所以日本先是在上世纪八十年代中期出现了申请小高峰,影响了全球的专利申请态势。此后,专利申请一直处于快速增长期,于2013年专利申请达到1787件。

抛光:专利信息方面,2000年前稀土抛光材料专利申请较少且发展缓慢,2000年后该领域专利申请处于缓慢增长期。产业方面,稀土抛光材料主要应用于光学玻璃、液晶玻璃基板以及触摸屏玻璃盖板灯的抛光。下游需求与液晶显示器及触摸屏产业的发展息息

相关:2006-2011年,正是液晶显示器及智能手机的兴起,推动稀土抛光材料增长140%,进而也影响稀土抛光材料的专利申请。

储氢:自20世纪60年代后期荷兰菲利普公司和美国布鲁克海文国家实验室分别发现了LaNi5、TiFe、Mg2Ni等金属间化合物的贮氢特性以后,世界各国都在竞相研究开发不同的金属贮氢材料。在已开发的一系列贮氢材料中,稀土系贮氢材料性能最佳,应用也最为广泛。从专利信息来看,1989年前,专利申请量增长缓慢,全球储氢专利申请未突破50项,说明该技术的研发还处于起步阶段。1989~1999年间,处于高速增长期,专利量维持在100项左右,每年增幅较大,对该技术领域内一般性问题有了定性的概念,2000年至今处于生长成熟阶段,申请量波动增长,相关技术已形成核心问题,同时各国也注重知识产权的保护。

五类功能材料专利布局:

日本五类功能材料专利申请均居榜首位置

|

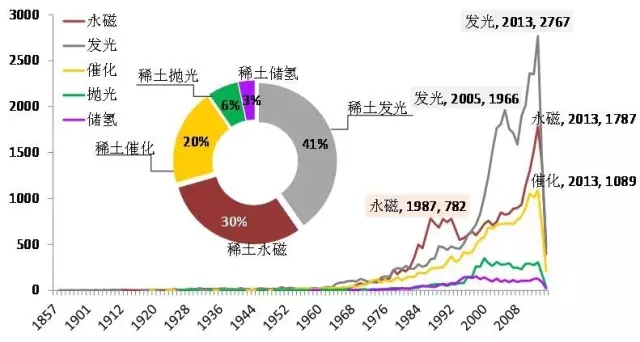

| 图 5五类功能材料专利布局 |

如上图所示,日本无论是从专利申请总量,还是各技术分支的公开量,都位居各相关国家/地区的首位,具有较大优势;来自日本的专利申请中以涉及永磁、发光和储氢材料技术分支的专利申请居多。来自中国的专利申请中以涉及永磁、发光和催化材料技术分支的专利申请居多。

全球稀土产业专利诉讼:

美国为诉讼集中地域,诉讼多涉及发光和磁性材料

|

| 图6 稀土专利诉讼技术领域分布 |

|

| 图 7 稀土专利诉讼IPC分布 |

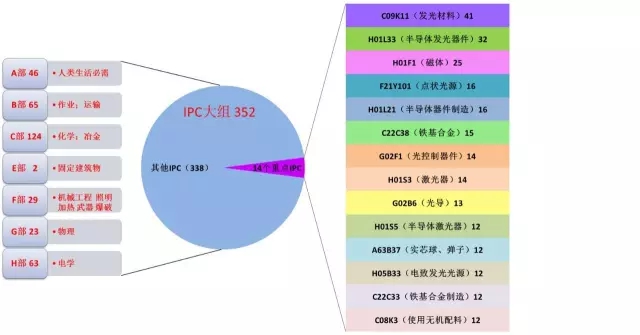

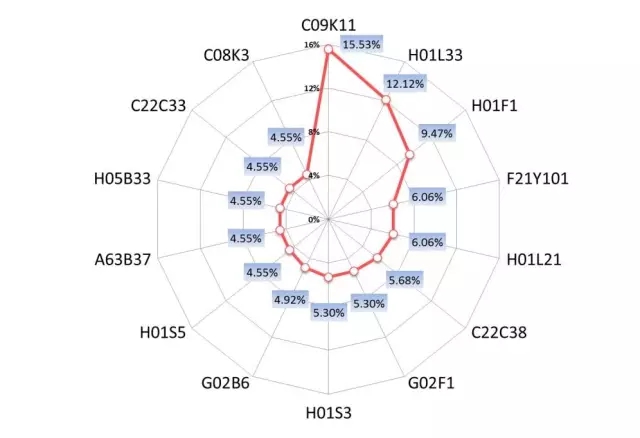

稀土产业专利诉讼的IPC构成比较分散,264件专利诉讼共涉及到352个IPC大组分类号,其中包括A部、B部、C部、E部、F部、G部、H部共七个部的IPC分类号,说明稀土的应用非常广泛,涉及到机械、电学、化学、农业、运输等各个行业。

此外,图中列出了专利数量大于等于12件的具体IPC分类号,可以看出,排名第一的IPC分类号为C09K11,涉及的专利诉讼有41件,占据稀土产业专利诉讼总量的15.53%;其次为H01L33,涉及的专利诉讼有32件,占比为12.12%;涉及H01F1的专利诉讼有25件,占比为9.47%;分类号为F21Y101、H01L21的专利诉讼分别有16件;分类号为C22C38的专利诉讼有15件;分类号为G02F1、H01S3的专利诉讼分别有14件;分类号为G02B6的专利诉讼有13件;分类号为H01S5、A63B37、H05B33、C22C33、C08K3的专利诉讼分别有12件。

由图中各分类号的具体内容可以看出,稀土产业专利诉讼中涉及到发光、激光材料的专利较多,例如C09K11、H01L33、F21Y101、G02F1、H01S3、G02B6、H01S5、H05B33均涉及到发光或激光材料及其应用;此外,涉及磁性材料的专利诉讼也比较多,例如H01F1、C22C38、C22C33涉及到稀土磁性材料如钕铁硼及其制造等,说明在稀土产业中,稀土发光材料、稀土永磁材料是稀土产业中市场竞争较为激烈的两个领域,也是稀土企业、科研院校或个人重点关注方向。

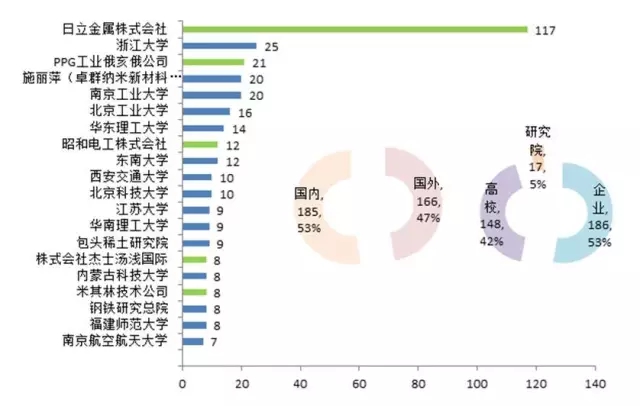

专利运用态势分析

将稀土产业许可专利进行统计分析,如下图所示,排在前20位的重点专利许可人中,高校科研院所及占到14位,企业占到6位,其中国外企业有5个。国外企业的许可专利量占总量的近半,日立金属株式会社的专利许可最多,有117件专利发生许可,占前20位的重点专利许可人的许可专利的近1/3。其被许可人主要为:北京京磁强磁材料有限公司、北京中科三环高技术股份有限公司和安泰科技股份有限公司,且专利许可主要发生在2013和2014年。

|

| 图 8 重要专利许可人排名 |

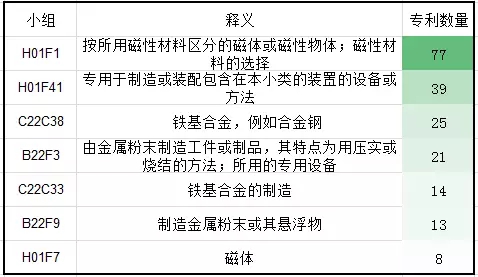

对日立株式会社许可的专利IPC进行分析,如下表所示,其发生许可的专利多数为永磁领域,主要集中在钕铁硼永磁材料。高校发生许可的专利数量也是很多的,浙江大学发生专利许可27件,被许可人多数为浙江本土企业,而且许可专利的技术领域包括永磁材料、电池材料以及催化剂等方面。

|

| 表:日立专利主要技术分布 |

稀土发展历程、现状及前景

稀土发展历程及现状

中国是稀土资源较为丰富的国家之一,随着新中国的成立,我国稀土工业也逐渐建立和发展起来。谈到稀土工业的发展历程,不得不谈到稀土火法冶金技术的进步和应用市场的不断扩大,稀土火法冶金技术的发展可具体划分为四个阶段:(1)试验研究阶段(1956~1966年),这一阶段主要研究制备稀土金属工艺技术;(2)稀土火法冶金技术工业化阶段(1966~1980年),这一阶段主要是用试验研究的工艺技术建立试验厂;(3)稀土火法冶金工业技术完善阶段(1980~1985年),这一阶段主要是完善设备、优化工艺、稳定批量生产;(4)稀土火法冶金工业化技术提升阶段(1985年以后),这一阶段主要研究了新工艺技术和装备,提高产品质量、降低生产成本。

20世纪50年代以来,我国稀土行业取得了很大的进步,特别是在20世纪70年代末实行改革开放以来,中国稀土工业发展迅猛,稀土开采、冶炼和应用技术研发取得较大进步,产业规模不断扩大。目前,我国建成了较为完整的稀土工业体系,市场环境逐步完善,科技水平进一步提高,不仅基本满足了国民经济和社会发展的需要,也已成为世界上最大的稀土资源生产、出口和消费国。稀土工业为我国国民经济和国防建设做出了重要贡献,也为世界高新技术产业的发展发挥了重要的促进和支撑作用。特别是中国生产的稀土永磁材料、发光材料、储氢材料、抛光材料等均占世界产量的70%以上。中国的稀土材料、器件以及节能灯、微特电机、镍氢电池等终端产品,满足了世界各国特别是发达国家高技术产业的发展需求,也为改造提升传统产业和发展战略性新兴产业提供了支持。

稀土行业快速发展的同时,不少问题也随之而来,中国为此付出了巨大的代价,主要表现在:资源过度开发,导致中国稀土资源保有储量及保障年限不断下降,原有矿区资源加速衰减,原有矿山资源大多枯竭。生态环境破坏严重,稀土的开采、选冶、分离存在落后生产工艺和技术,严重破坏地表植被,造成水土流失和土壤污染、酸化,进而农作物减产甚至绝收。产业结构不合理,产业集中度低,企业众多,缺少具有核心竞争力的大型企业,行业自律性差,形成产业恶性竞争。价格严重背离价值,长时间来,稀土价格没有真实反映其价值,长期走低,资源的稀缺性没有得到合理体现,生态环境损失没有得到合理补偿。出口走私比较严重,受国内外需求等因素的影响,私采乱采盗采的问题一直存在,走私出口现象严重。

我国政府针对稀土行业发展中存在的问题,加大了行业的监管力度。国务院于2011年5月正式颁布了《关于促进稀土行业持续健康发展的若干意见》,把保护资源和环境、实现可持续发展摆在更加重要的位置,依法加强对稀土开采、生产、流通、进出口等环节的管理,研究制定和修改完善加强稀土行业管理的相关法律法规。中国政府设立稀有金属部际协调机制,统筹研究国家稀土发展战略、规划、计划和政策等重大问题;设立稀土办公室,协调提出稀土开采、生产、储备、进出口计划等,国务院有关部门按职能分工,做好相应管理工作。2012年4月,批准成立中国稀土行业协会,发挥协会在行业自律、规范行业秩序、积极开展国际合作交流等方面的重要作用。

《意见》实施一年多来,行业发展方式加快转变,行业发展秩序有了明显改善。同时,开采指令指标的推出,稀土行业出口政策的出台,连续几年的稀土行业整顿,以及2014年初获得国务院批复的六大集团稀土整合方案,都对有效合理利用资源,促进稀土利用与环境协调发展,推进技术和产业升级,促进公平的国际贸易合作起到积极的作用,对行业健康有序发展起到重要的积极引领及严厉监管作用。

发展前景

稀土的传统应用领域主要是在冶金领域,主要应用在钢铁、铸铁和有色金属中。稀土的加入可以明显改善钢、铸铁和有色金属的力学性能、工艺性能和使用性能。

自1985年以来,世界钕铁硼磁体产量一直保持较高的增长速度,虽然在进入21世纪之时发达国家经济不景气,日本、美国、欧洲产量有所降低,但由于中国稀土永磁产业的飞速发展,使得世界稀土永磁体产量仍然保持了强劲的增长态势,而且中国稀土永磁产业的快速势头在近些年将继续持续下去。

稀土金属具有无法取代的优异磁、光、电性能,是高性能稀土永磁、储氢、磁光存储和记录、超磁致伸缩、磁致冷等高新材料必不可少的基础原料,这些材料广泛用于计算机、高密度信息存储、通讯、转换、高精度导向、信息高速公路及国家安全防范等高科技领域。随着稀土高新技术材料的飞速发展,稀土金属的应用领域也从冶金等传统领域向新的、技术更加密集新材料领域发展。其中高性能NdFeB永磁和Ni-MH电池产业的蓬勃发展,已成为当前稀土金属用量增长最快的领域。

今后随着稀土永磁材料新的应用不断涌现,特别是以信息产业为代表的知识经济的发展,给稀土永磁材料不断带来新的用途,除了在计算机、打印机、移动电话、家用电器、医疗设备等方面的广泛应用外,汽车中的发电机、电动机和音响系统的应用已经开始,这将极大地带动钕铁硼产业的发展。随着科技的不断进步,稀土的优良性能将会更好的为航天、航空、军事、汽车及其他新材料作出贡献。